ㄧ方面也是股價指數資訊隨處可得 , 經濟數據就散落各處 , 必須一一找尋以及更新 , 過程耗時耗力 . 好在網路讓資訊越來越流通 , 我一直想整合這些散落各處的資訊 , 所以在這裡做個彙整 , 美國FED真是提供了許多工具 , 讓這個整理過程加速不少 , 雖然如此 , 還是花了我ㄧ個月以上的間 . 下ㄧ步想蒐集中國的經濟數據 , 知道中國經濟數據資料庫在哪裡的朋友 , 歡迎告訴我 .

以下就是我在這個部落格所整理的經濟指標 , 指標內容我會不定期更新

| 指標類型 | 區域 | 指標屬性 | 指標內容 |

| 景氣指標 | 美國 | 領先指標 | 領先指標 |

| 美國 | 領先指標 | 耐久財訂單 | |

| 美國 | 領先指標 | 消費者信心指數 | |

| 美國 | 領先指標 | ISM製造業採購經理人指數 | |

| 美國 | 同時指標 | 零售銷售 | |

| 美國 | 同時指標 | 工業生產 & 產能利用率 | |

| 美國 | 同時指標 | 新屋開工 | |

| 美國 | 落後指標 | 美國GDP成長率 | |

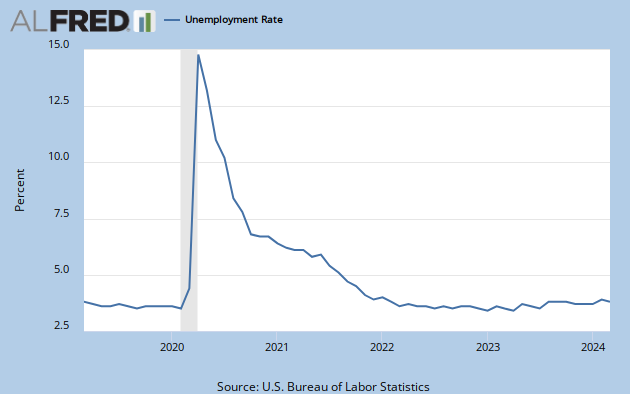

| 美國 | 落後指標 | 失業率、非農就業人口變動、初領失業救濟金人數 | |

| 美國 | 落後指標 | 成屋銷售 | |

| 美國 | Case-Shiller Home Price Index | ||

| 美國 | 個人所得 | ||

| 美國 | 儲蓄率 | ||

| 美國 | CPI | ||

| 美國 | 美國汽車銷售 | ||

| 台灣 | 落後指標 | 台灣GDP成長率 | |

| 台灣 | 景氣燈號 | ||

| 台灣 | 景氣對策信號 | ||

| 台灣 | 台灣景氣領先指標 | ||

| 物價指標 | 美國 | 美國CPI | |

| 台灣 | 台灣CPI | ||

| 資金指標 | 美國 | 美國M1 & M2 年增率 | |

| 美國 | 美國M1 貨幣乘數 | ||

| 美國 | 美國貨幣流通速度 | ||

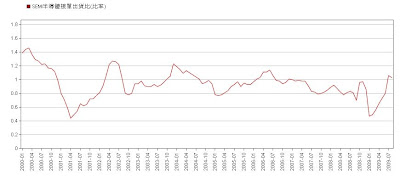

| 台灣 | 台股市值佔GDP比值 | ||

| 台灣 | 台灣 M1b vs M2 |

.JPG)